走进位于浙江台州的陆霸机电科技有限公司,数十台桁架机器人在空中“奔走”,自动化生产线运作正忙。“有了这几条总投资800万元的智能自动化生产线,今年产值有望增加30%。”公司总经理陈剑利充满信心。

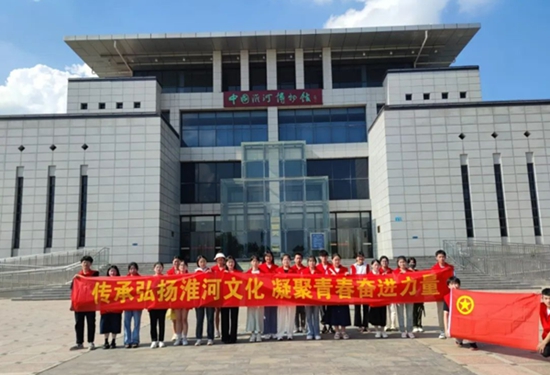

(相关资料图)

(相关资料图)

就在几个月前,陈剑利还在为如何筹集这800万元而犯愁。在当地优化营商环境服务组牵头下,台州银行大溪支行小微企业金融服务中心批贷1000万元,这才解了他的燃眉之急。

人民银行台州市中心支行行长喻晓岚介绍,这种金融服务中心是银行专门为小微企业设立、以专营模式服务小微企业的机构载体,目的在于有效缓解小微企业融资“短、小、频、急”难题,帮助企业更好渡过难关。像这样的小微企业专营机构,目前台州有400余家。

普惠金融,为小微企业发展纾困

即使在周末,台州旭日环境科技有限公司负责人张旭实依然很忙。

他告诉记者,公司研发了一套建筑泥浆现场快速脱水系统,并拥有多项技术专利,能将建筑泥浆在源头“变废为宝”。本想进一步开拓市场,但发展资金问题让他压力颇大,“技术不断迭代,招聘研发人员、完善系统等都需要资金支持,开销不小。”

为了贷款,张旭实争取了很多次,但由于缺少抵押物,跑了好几家银行都没成功。听政府助企专员介绍了小微企业专营机构后,张旭实抱着试试看的心态,向公司所在路桥区的路桥农商银行提出了贷款申请:“凭借发明专利质押,顺利拿到了50万元贷款,还享受到比贷款平均利率低13%的优惠。”

为什么能顺利批贷,还能享受利率优惠?路桥农商银行小微企业金融服务相关部门负责人陈佳希解释,不同于一般金融信贷产品以土地、厂房、机器等实物为抵押,专利、技术、信用等无形资产都可以是小微企业专营机构的“抵押物”,而且当地政府还配有减息、补贴、利率优惠等辅助政策,全力为小微企业发展纾困。

台州的民营经济占比高,其中小微企业又占了大多数。除国有、股份制银行等试点外,目前3家法人城商行、9家农商银行、8家村镇银行也在积极探索,400余家小微企业专营机构不断加大金融服务产品研发投入,积极创新产品、优化服务。

量身定制,缓解企业融资担保难

对于陈剑利、张旭实这样的小微企业主,担保难是他们在融资过程中常常遇到的问题。

“缺乏可抵押的资产是重要原因之一。”中国农业银行台州分行党委书记、行长章清华说,小微企业专营机构通过创新拓展专利权、股权等多种担保方式,量身定制信贷产品,让这个难题有了新解法。

“除了专利权等无形资产,我们还引入企业的财务、纳税、订单等大数据,为企业360度精准‘画像’。”章清华说,依托大数据分析模型,银行综合评判企业的可贷额度,将申贷企业的信用数据转化为融资资本,有效解决了缺乏抵押物的难题。

担保难题解决了,如何进一步提高便利性、获得感?章清华介绍,农业银行台州分行放宽了下级银行的审批权限,持续缩短审批流程、环节,同时建立“负责人+经办人”协同机制,通过实地走访评估,形成信贷方案,实现小微企业“一次也不用跑”。

“就我们而言,无论是申请贷款、增加贷款,还是续贷,在小微企业专营机构办贷审批的时间都没超过3个工作日,有时当场就批下来了!”台州椒江区的企业主李方军说。

在探索发展小微企业专营机构的过程中,台州多家银行纷纷发力。工商银行台州分行根据小微企业经营情况、资产负债、征信、发展潜力等情况综合评判;台州银行探索建成线上线下融合的数字化高效小微金融服务机制;临海农商银行为企业提供政策咨询、项目申报、专利代办等“一站式”服务……

在台州银保监分局党委书记、局长俞威看来,这些银行设置的小微企业专营机构以全方位、全流程的专业性,精准滴灌民营企业发展,这是当地前期推进小微金融服务改革的实践经验,也是下阶段深化改革的重要方向。

打破壁垒,精准连接政银企三方

信息不对称,是造成小微企业融资难的一大原因。为破解难题,近年来,台州搭建起金融服务信用信息共享平台,打通“信息孤岛”,推动银行更敢贷、愿贷、能贷、会贷。

这一平台以需求为导向,归集实用、管用信息进行信用建档并动态更新,免费对金融机构开放查询。为此,台州成立以市政府领导为组长、20多个部门为成员的工作领导小组,打破信息壁垒;同时建立考核、通报、督查及评价机制,长效保障信息共享渠道畅通,精准连接政银企三方。

“经过迭代升级,目前已建成‘小微智融’银企融资对接平台,便于展示银行各类融资产品,公开各种融资条件,使企业融资有了更多主动权。”喻晓岚表示。

截至2022年11月末,台州市金融服务信用信息共享平台已归集发改、经信、税务等30多个部门118大类、4.52亿条信用信息,实现对全市81万多家市场主体信用建档全覆盖,累计查询量达1443万次。“小微智融”银企融资对接平台累计发布各类融资产品351个,共促成银企融资对接87220笔、金额1343.5亿元,服务企业57094家。

企业授信融资方便了,风险又该如何把控?台州市金融办主任胡新民介绍,为防范和化解企业担保链、资金链风险,台州市政府牵头成立了小微企业信用保证基金,通过政企共同出资的筹建模式,为大量缺少抵押担保物的小微企业提供融资担保增信服务。

浙江大学经济学院教授宋华盛说,台州探索发展小微企业专营机构,既有利于银行快速响应、低成本调整组织结构以满足市场需求动态变化,也有助于打通金融服务“最后一公里”,更好地服务小微企业。

“接下来,要进一步探索小微金融专营机构标准化建设,从小微金融再深化、共同富裕见实效、特色金融有突破三方面实现小微金融服务改革更深层次的提升。”胡新民告诉记者。(窦瀚洋 泮永翔)

- 设立专营机构 精准滴灌民企

- 爱心车票情暖好人子女上学路

- 国家级改革试点!商丘一地入选 最新资讯

- 中报现场 | 碧桂园服务管理层:确保公司业务和财务独立,会收回一些投资补强现金流

- 认可长期投资价值 华虹半导体间接控股股东及高管增持公司股份

- “券商一哥”中信证券上半年增利不增收,自营业务收入同比增长超两成

- 弘元绿能2023半年度分配预案:拟10派5.5元

- 新华保险总裁张泓:助力战略性新兴产业融合集群、专精特新企业加快发展 上半年末投资余额达226亿元

- 欧度惊喜亮相2023秋季中国国际服装服饰博览会,共赴CHIC之约!

- 银行行长表示:若存款金额达到“这个数”,可以和银行谈利率

- 诗鬼是指哪位诗人(诗圣是指哪位诗人)

- 越南今年累计确诊登革热超6万例 首都河内疫情严峻

- 天天百事通!多家券商相继降佣 助力资本市场活跃度提升

- 向海而兴 钦州港加快建设高水平国际门户港 全球动态

- 云南陆良清河·荷花里城乡融合型乡村振兴示范区开园

- 国家版权局等部门启动“剑网2023”专项行动

- 世界速递!协同立法推动区域协调发展迈向更高水平

- 江苏省市场监管局发布提醒函 严格执行教育收费政策

- 新华日报丨走基层解群众急难愁盼 省检察院为民办实事清单推进调研成果转化

- 中盐化工:8月29日融资买入3902.21万元,融资融券余额5.97亿元